历尽风波之后,滴滴成了如今中文互联网生态中最特别,且颇具神秘色彩的企业之一。

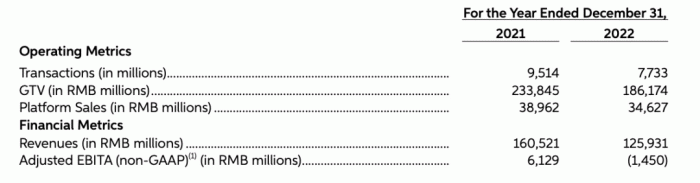

最新的年报数据显示,2021年和2022年,其营收分别为1738亿元和1408亿元;净亏损分别为493亿元人民币和238亿元人民币。2022年实现营业收入虽同比下降了19%,但净亏损却同比收窄了52%。

占公司总收入89%的国内出行业务,收入从2021年的1605亿元下降至2022年的1259亿元,降幅为22%;占比仅有4%的国际化业务收入增长62%至2022年的59亿元。

滴滴营收的大幅下降并不让人意外。但净亏损的大幅收窄,反而体现了滴滴在降本增效上的努力。

大幅减少的用户补贴和大批裁退的员工,呈现在财报上,是销售和营销费用同比下降42.5%至2022年的98亿元,运营和支持费用同比下降13.4%至65亿元。总成本较去年直接下降了近30%。

来源:滴滴出行2022年报

年报还显示,春节以来,国内通勤、消费性出游、大型交通枢纽等场景的出行需求恢复迅猛,直接带动了滴滴国内出行业务的回归性增长。今年3月,滴滴的国内出行业务日均完单2820万,较去年同期增长42%。

据易观分析的数据,滴滴回归后依旧保有70%左右的市场份额,依旧是国内网约车行业的头号玩家。基于此,其扭亏为盈似乎只是时间问题。

但这18个月里,不断进场的新玩家还是让滴滴失去了近20%的市场份额。在这种局面下,滴滴不仅要靠盈利稳住投资人的情绪,也要顶住来自群狼的撕咬。毕竟在中国商界,老大从来不是那么好当的。

01 规模优势

存量运力的竞争将变得更加激烈。

庞大的用户群体,是滴滴业务稳定的基石。

网约车作为典型的双边规模市场,用户主要分两头——供给侧的司机和需求侧的乘客。对于这两类用户,平台方能给出的最直接的获客抓手便是补贴政策。

但仅靠补贴是远远不够的。市场份额所带来的规模优势,才是各家争夺的关键。因为像网约车这样同质化较高且定价透明的业务,几乎不存在壁垒。换句话说,谁的用户基数大,谁就具备了规模优势。

滴滴的在司机和消费者端都有海量用户

滴滴深谙此道。其早期豪掷200多亿美元,用9年的时间将市场份额拓展到90%。被下架后,大量新玩家涌入市场,各家都推出了补贴政策,但谁也无法像早期的滴滴那样不惜代价烧钱。当市场中已经存在滴滴这样的巨头,其他平台的烧钱策略就只能成为没有尽头的无底洞。

下架后的滴滴虽然失去了每个月900多万的新增用户,但仅在微信页面的出行入口,21年就有6000万月活,累计访问用户3.8亿,小程序的使用人数也是不断增加。另外,基于人工智能和大数据系统,滴滴能够更加稳定地接单和派单。这让更多司机和乘客愿意选择它。

这让行业的马太效应愈发凸显。据公开数据显示,2022年12月,城市用车行业中(不包含聚合平台),滴滴出行活跃人数渗透率达19.27%,比位居第二的嘀嗒出行高出10.52%。

由于市内出行这个市场的需求分散且高频,供给很难覆盖需求。因此,出行行业的核心竞争力在于稳定的运力,即稳定的司机供给。据滴滴2022年报,截至2023年3月31日止的12个月中,滴滴在全球已经拥有5.87亿名年活跃用户,2300万名年活跃司机。其中,国内出行业务有4.11亿名年活跃用户,1900万名年活跃司机。

滴滴作为最具规模的头部平台,在运力的积累和留存上同样具有显著优势。但合规限制了运力的规模,当各城市的运力达到上限,滴滴只能在有限的司机池中维护存量,随着新玩家的入局,存量运力的竞争势必会变得更加激烈。

02 隐形监管者

竞争者的出现或成为滴滴不断改进业务的重要推手。

2010年,网约车在国内市场兴起,历经20多年的发展,市场格局多次调整。

2015年2月滴滴和快的合并,2016年滴滴收购Uber中国,网约车市场逐渐形成滴滴出行一家独大的局面。滴滴也很快出现了一些负面问题。

上涨的车价、平台抽佣、高峰时期打车难等等都是市场不满意的地方,最严重的时候甚至引发了乘客和司机的矛盾冲突。

这与滴滴希望更多利用在国内的优势市场地位有一定关系。通常来说,更强的市场掌控力可以帮助平台企业获得更多收益,但网约车市场的情况显然更加复杂。2017年之后,在相关部门的监管下,安全规范成了各平台最重要的评价因素。

2021年滴滴遭遇风波,各平台看到了抢夺网约车市场的机会。美团迅速重启打车业务,滴滴的老对手曹操出行、T3出行等也获得了新一轮的融资,甚至连字节跳动和华为等巨头也开始布局网约车赛道。交通运输部的数据显示,截至2022年末,全国共有网约车平台298家,相较于滴滴下架时新增57家,增幅达到24%。

近些年各类网约车平台快速发展

随着新对手的涌入,网约车行业逐步分化出自营类、聚合类以及自营+聚合三种业态。其中,背靠高德地图的聚合平台高德,靠着自带的6亿月活,以及免佣、红包等获客手法,日单量曾一度涨到700万单。

国内网约车市场开始逐步从垄断进入到一超多强的竞争阶段,滴滴对行业的垄断被进一步削弱。虽然新入局的小平台们同样存在各种问题,但起码消费者们已经有了更多选择。

在这种局面下,滴滴如果不能维持高质量的服务,网约车业务的可替代性和可选属性就会增加,进而导致滴滴的用户流失。新对手的追赶尚未对滴滴构成实质上的威胁,但他们实际上起到了督促滴滴不断精进定价、服务、聚合效率、安全保障等多方面的服务的作用。

不断涌现的新生力量,带来了行业更加良性的竞争格局,成了大平台的隐形监管者。

03 第二曲线在哪里?

存量竞争中,被动防守不是最优选项。

根据全国网约车监管信息交互平台的数据,截至2022年12月31日,国内网约车完成订单量达到69.6亿单,从网约车的城市渗透率来看,网约车在一线城市的渗透率最高,达到50.3%,在新一线城市渗透率排名第二,达到了20.3%,在二线及以下城市渗透率较低,不足10%。

这些数据意味着,网约车行业渗透率增速放缓,行业进入存量竞争时期。

被动防守对巨头滴滴来说显然不是最优选项。其亟需利用已有的优势拓展新业务,抢占更多先机。结合网约车业务打造自动驾驶场景,是滴滴正在重点勾勒的最新业务版图。

4月举行的滴滴自动驾驶开放日活动中,滴滴宣布自动驾驶的首款量产车型将于2025年接入滴滴共享出行网络,实现全天候、规模化的混合派单。

自动驾驶的商业化方面,滴滴早有清晰的蓝图。2019年,滴滴自动驾驶CEO张博就曾表示,自动驾驶要想实现技术落地,必须要集齐四张牌:共享出行网络、无人驾驶技术、汽车厂商和Tier 1(一级供应商)的支持和足够的资本支持。

据悉,独立之后的滴滴自动驾驶业务(沃芽)已累计获得八亿美元融资。自动驾驶领域的业务拓新,是基于已有业务的一次广度拓展,实质上还是运力的争夺。

但自动驾驶需要长时间和重资金的投入,且监管和技术领域的变数都很多。未来自动驾驶会形成什么样的市场格局——包括整车企业是否会入局,已有的自动驾驶头部企业是否会和与其他网约车平台达成合作,一切都还未知。

自动驾驶真正成为滴滴的第二增长曲线,似乎还有待时日。面对这个领域高度的不确定性,其投入计划注定是长期且艰巨的。

04 写在最后

作为国内网约车行业公认的巨头,滴滴在业务上的前瞻性思考和创新能力不容置疑。

对于当前的滴滴来说,面临的首要问题其实是向投资人们展示出创造价值的能力——包括在账面上实现可持续的盈利,以及同时对新竞争对手的压制和狙击。尤其是随着市场监管的进一步加强,和新对手的数量越来越多,都会让投资人们感受到巨大压力。

疫情后,网约车市场逐步回暖,出行需求日渐恢复,行业进入新一轮高速发展期。据交通运输部发布的数据,2023年3月份网约车行业当月共接收7.16亿订单,环比上升9.7%。截至2023年初,全国网约车行业已完成超过25亿人次订单,市场规模已超过1500亿元。

整体环境友好,这是滴滴所面对的有利局面。但这个有利局面同时也是其他对手的有利局面,网约车市场真正意义上的竞争才刚刚拉开序幕。