滴滴退市8个月后,二级市场又迎来了出行新故事。

2月20日,国内最大的顺风车出行平台嘀嗒出行第三次向港交所递交IPO申请,由中金公司、海通国际及野村国际联席保荐,距离正式挂牌上市又近了一步。

嘀嗒出行以顺风拼车业务起家,由于这项业务相对低频,它在整个出行市场中所占据的份额十分有限。招股书数据显示,2021年,包括出租车、网约车、顺风车在内的中国汽车客运市场总订单数为267亿,其中顺风车为3亿,占比1.12%。

2019年,嘀嗒出行以66.5%的份额占据这一细分市场的头名,并于次年10月首次向港交所递交上市申请。两年零4个月后更新提交的第三份招股书上,国内顺风车市场规模由140亿元增长至204亿元,但嘀嗒出行的市场份额却跌至38.1%,仅领先第二名6.6个百分点。

过分依赖单一业务板块的嘀嗒出行,越来越难讲好小而美的出行故事。

游不进更大的池塘

在2019年达到巅峰的85亿元之后,嘀嗒出行的交易额连续两年萎缩,营收增速也开始放缓。

2019-2021年,国内顺风车市场规模增长了81亿元,但行业老大却没能跟上增长的步伐。据弗若斯特沙利文报告,嘀嗒出行在这3年间的交易总额分别为85亿、81亿和78亿元,持续缩水。

同一时期,嘀嗒出行在顺风车市场的份额由66.5%降至38.1%,近乎腰斩,与第二名的差距缩小至不到7个百分点。

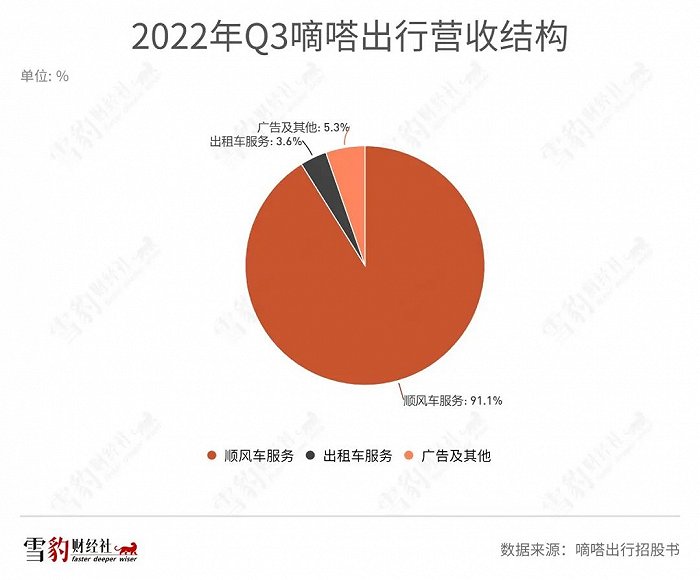

嘀嗒的收入由三部分构成,分别是顺风车服务费、出租车服务费和广告及其他服务收入。

顺风车业务是嘀嗒出行的主要收入来源。平台扮演信息服务商的角色,对接乘客与私家车车主,为车主分摊出行成本,并向其收取一定比例的服务费用。截至2022年9月30日,嘀嗒出行顺风车的平均服务费率为8.4%。

据最新招股书数据,2020年、2021年和2022年前三季度,嘀嗒出行的顺风车平台服务收入分别为6.72亿、6.95亿和5.23亿元,占总营收的比例分别为89.1%、89.0%、91.1%。

过分依赖单一业务,迟迟没有找到新的增长点,是嘀嗒出行停滞不前的原因之一。

据弗若斯特沙利文报告数据,2019年,中国共享出行市场规模约为2473亿元,其中顺风车市场规模约140亿元,占比5.7%,预计到2025年将增长至6.4%。这意味着,顺风车这门生意的天花板并不高。

为突破天花板,嘀嗒出行在2017年上线了出租车服务业务,但并未带来明显的增量。

一直到2019年,出租车业务的营收数据才首次出现在公司财报中,且占比仅1.1%。2020年、2021年和2022年前三季度,出租车业务的营收贡献占比分别为4.7%、4.2%、3.6%,且毛利率持续大幅下滑,分别为24.9%、7.7%和-47.7%。招股书数据显示,截至2022年9月30日,嘀嗒出行的出租车网约服务覆盖86个城市。

疫情影响是出租车业务毛利率大幅下滑的原因之一,另一个原因是第三方服务成本增加。

广告服务收入是通过向第三方商家出售App内置广告位获取,但这部分收入同样占比不高。2022年前三个季度,嘀嗒出行的广告及其他服务收入总计0.23亿元,占总营收比重为5.3%。

迟迟未能找到第二增长引擎的嘀嗒出行,九成收入仍被放在同一个篮子里。

小而美也意味着低门槛

对嘀嗒出行来说,倚重顺风车业务的益处显而易见。在庞大的出行市场中,这是一门利润丰厚的生意。

滴滴曾是顺风车领域的霸主。据界面新闻报道,2017年滴滴的顺风车GMV(交易总额)接近200亿元,收入20亿元,净利润约9亿元。同年,滴滴的整体净利润也只有10亿元,剩下的1亿元来自代驾业务。

轻资产运营的特点,让顺风车业务拥有较大的利润空间。

顺风车业务并不要求平台拥有或租赁车队、车辆,平台作为纯信息服务商,不需要承担任何车辆资产相关支出。据嘀嗒出行招股书,由于私家车车主的诉求通常是分担出行成本,而非以此谋生,平台也通常不需要向车主提供大额补贴。

因此,虽然营收天花板不高,但赚钱对现阶段的嘀嗒出行来说并非难事。

2020年、2021年和2022年前三季度,嘀嗒出行的经调整净利润分别为3.43亿、2.38亿和0.65亿元,净利润率分别为45.5%、30.5%、15.3%。

从成本端来看,嘀嗒出行的服务成本主要由付款处理成本、第三方服务成本、司机补贴、保险成本等构成,其中付款处理成本占比最高。

付款处理成本指的是公司支付给微信、支付宝等第三方支付平台的佣金,也就是手续费。2020年、2021年和2022年前三季度,嘀嗒出行的付款处理成本分别为0.58亿元、0.54亿元、0.33亿元,占总成本的比例为44.2%、36.4%和30.2%。

然而,这门利润丰厚的生意并没有看上去那么好做。小而美同时也意味着低门槛,嘀嗒出行没有足够深的护城河。

滴滴跌倒,嘀嗒能否吃饱?

嘀嗒出行在出行混战中脱颖而出,占据顺风车细分市场的第一,占尽了天时地利。

嘀嗒出行成立于2014年,最初的名字是嘀嗒拼车。随后,嘀嗒出行先后获得了蔚来资本、IDG、崇德资本、易车网、高瓴资本、京东及携程的多轮投资。据雪豹财经社不完全统计,嘀嗒出行A轮至E轮获得的融资总额约18.5亿元。

2018年是嘀嗒出行的关键一年。

在这之前,滴滴一直是顺风车行业的老大。2018年8月27日,受接连发生的两起顺风车恶性安全事件影响,滴滴宣布在全国范围内下线顺风车业务,短暂地退出了这一市场。同一年,高德也下线了顺风车业务。

躲过一劫的嘀嗒出行自此开启了狂飙模式。2018年四季度,嘀嗒出行的顺风车业务量环比增长142.3%。2019年,嘀嗒出行拿下国内顺风车市场66.5%的份额,领先第二名41个百分点。

但留给嘀嗒出行的时间窗口并没有持续太久。在巨头缺席的这段时间里,曹操出行、哈啰出行等相继引入顺风车业务。下线整改一年后,滴滴与高德的顺风车业务重新上线。

由于缺乏护城河保护,嘀嗒出行的极速扩张就此止步,在顺风车市场的份额快速下降。

在最新披露的招股书中,嘀嗒出行的市场份额已经由66.5%下降至38.1%。排在第二位的“公司A”,在招股书中被描述为一家专业的出行平台,为用户提供出行工具和服务,市场份额占比31.5%。排在第三位的“公司B”是一站式出行及生活服务平台,同时也是在美国场外粉单市场上市的公司,市场份额为21.7%。(编者注:国内出行公司中,仅滴滴一家同时符合“在国内顺风车市场拥有较高市场份额,且在美国场外粉单市场上市”两个条件。)

第二名和第三名奋起直追,嘀嗒出行的领先地位岌岌可危,嘀嗒出行也意识到了这一问题。招股书显示,公司近两年内毛利率下滑的主要原因,是增加了对私家车车主的补贴。

但自2018年6月获得E轮融资后,嘀嗒出行已长达4年没有获得任何新的融资。在财大气粗的竞争对手面前,烧钱补贴显然不是它的长项。

据弗若斯特沙利文报告,四轮出行市场可以大致分为三类:网约车、顺风车、出租车。嘀嗒出行在顺风车市场逐渐丧失领先地位,涉足出租车业务又没掀起任何波澜,而网约车市场早已被滴滴、高德、美团等庞然大物挤满。

2020年10月8日,嘀嗒出行抢在滴滴前面,首次向港交所递交IPO申请,一度被称为“网约车第一股”。该申请在2021年4月失效,嘀嗒出行随后重新提交了申请,但6个月的窗口期结束,IPO仍未启动。

两年后,嘀嗒出行再次递交招股书,但市场格局今非昔比。天花板不高、护城河不深,嘀嗒出行的故事恐怕已很难打动投资者了。